副業カメラマンで少し稼げるようになってきたけど、開業届けって出した方がいいんでしょうか?個人事業主の方が税金が安いって聞いたけど・・・。

副業カメラマンとして収入が安定してくると、迷いますよね。ただ、開業届けを出しても税金が安くなるとも限りません。

あ、そうなんですね・・・実はその辺よく分かってなくて・・・・

順を追って説明しますね。

✔️この記事を書いてる人

✔️”カメラマンの会計学”シリーズについて

この「カメラマンの会計学」は、副業カメラマンやフリーランス・カメラマンが身につけるべき会計知識を分かりやすくまとめたシリーズです。私は以前は会計事務所で働いており、そこからカメラマンに転身したという経緯もあり、参考情報としてまとめています。

確定申告をはじめとする税務関係の手続きはとっても分かりにくいですよね。

- そもそも確定申告って何・・・?

- 機材を経費?減価償却?なんのこと・・・?

- 副業なら気にしなくていいんじゃないの?

- そんな難しいこと気にせず撮影だけしてたい・・・

こんな風に思ってる人が多いです。

当然ですが、撮影で得た報酬に対して必要な納税をしなければ脱税となります。

一方、「カメラマンとしてのビジネスを健全に回すためには会計知識は武器になる」という事も知って欲しいのです。

“撮影依頼がきたけど、、、失注したくなから1万5千円でいいや”

“来月大きい仕事が入りそうだから、今のカメラをマップカメラで売って新しいCanon R6 MarkII買おうかな”

こんな緩さでやってる人は多いのではないでしょうか。

「写真は趣味だし利益なんてどうでもいい」という考えなら全く問題ありません。ですが、「写真で稼ぐ」を目標とするならば、きちんと収支を管理するべきです。

✔️会計知識を武器にしよう

「今は趣味の延長だし、稼げるようになったら税金も勉強しよう」という人が多いのですが、むしろ逆です。早い段階から会計を学ぶことで、より早く撮影をビジネスとして安定走行させる、つまりフリーランスとしてやっていく道がひらけます。

- 年間での収支が可視化される

- 適正な撮影料の設定ができる

- 機材導入の計画が立てられる

- 節税により機材を導入したり価格競争力を出せる

- 副業からフリーランスへ転身する計画をしっかり立てられる

本当にたくさんのメリットがあります。

副業カメラマンは最近増えていますが、副業の人こそ早いうちから会計知識を身につけておくべきです。

・適切な会計知識は、適切な収支を生みます

・適切な収支は新しい機材やノウハウ導入の余力を生みます

・それらは競争力につながります

是非、会計知識を武器にしてください。

それでは早速いきましょう!

【よくある誤解】開業届けを出すだけでは節税効果はない。

副業カメラマンとしての収入が増えてくると、「開業届けを出すか出さないか」を迷われる人が多いです。理由は「個人事業主になった方が税金が安くなるって聞いたから」ではないでしょうか。

結論から言うと、開業届けを出して個人事業主になる事と節税できるかどうかは別問題です。

個人事業主とは何か?

個人事業主という言葉はかなり曖昧に使われていることが多いです。実は、法律上「個人事業主とは〇〇である」というズバリの定義はありません。ただ、消費税法の中で以下のようになっています。

「事業者とは自己の計算において独立して事業を営むもの」

「事業とは対価を得て行われる資産の譲渡等を反復、継続、かつ、独立して行うこと」

これを行なっている個人がつまり「個人事業主」と言われるものですので、まとめると以下のように言えます。

個人事業主とは法人(会社)を設立せず、サラリーマンのように法人に属することもなく、独立して事業を行う者

ただコレかなり広い定義でして、、、今みなさんが知りたい「税金の話」ではあまり役に立ちません。。。

どういう事ですか・・・?

所得税法上、個人事業主は事業を開始してから1ヶ月以内に開業届を出さないといけません。ですが、出さなくても特に罰則はありません。

居住者又は非居住者は、国内において新たに不動産所得、事業所得又は山林所得を生ずべき事業を開始し、又は当該事業に係る事務所、事業所その他これらに準ずるものを設け、若しくはこれらを移転し若しくは廃止した場合には、財務省令で定めるところにより、その旨その他必要な事項を記載した届出書を、その事実があつた日から一月以内に、税務署長に提出しなければならない。

所得税法第229条

つまり、「事業を始めたら開業届けを出してね」という法律はあるけど、「開業届けを出したら個人事業主になるからね」という決まりはありませんので、「開業届けを出す = 個人事業主になる」というのは正しい解釈ではありません。

○:個人事業主になったら開業届けを出さないといけない(出さなくても罰則はないけど)

✖️:開業届けを出すと個人事業主になる

要するに、この手続きをすれば個人事業主と認定されるよ、という明確なルールはないんですね。

フリーランスとの違いは?

よくごちゃ混ぜにされる言葉に「フリーランス」があります。

フリーランスは「働き方」の種類であって、個人事業主とはまた別の話です。

フリーランスは、企業と雇用契約を結ぶなどはせず、個人として働くスタイル。企業または個人と案件単位で仕事を請け負う契約を結んで報酬を得る。

個人事業主は(この後説明しますが)「税務上の区分」なので、比較対象とはならない概念であることを抑えておきましょう。

【重要】個人事業主かどうかは税務上の区分で考えよう

節税効果(税金を安くする)を考える上では、「開業届を出すか出さないか」ではなく、「事業所得にあたるか雑所得にあたるか」で考えるべきです。

これは非常に重要な点ですが、税金を考えた時に個人事業主の定義としてふさわしいのは以下になります。

個人事業主 = 個人で事業を行い「事業所得」を得ている人

サラリーマンが本業以外で得たお金は「雑所得」として扱われるのが一般的です。雑所得であるならば、確定申告も白色申告(申請は簡単だけど節税効果はないやり方)しかできません。一方で、その副業収入が事業所得として見なされれば青色申告という節税効果の高い申告方法を選択できます。

事業所得として扱えないなら、開業届けを出す意味もないってことですか?

屋号での銀行口座を作れるなど多少のメリットはありますが、肝心な節税面ではメリット無いのであえて出す必要はないかなと思います。

ここまでをまとめると、下記のような整理になります。

○:副業でも事業所得にあたるなら青色申告できるので開業届けを出して個人事業主になる

✖️:開業届けを出すと個人事業主になって節税できる

副業カメラマンの収入は事業所得?雑所得?

事業所得にあたるなら開業届けを出すメリットがあることは分かりました。でも、事業所得かどうかはどうやって決まるんですか?

まず、結論から言うと副業収入はほとんどのケースで雑所得として扱われます。ただ、事業所得と認められるケースがゼロとも言い切れない、といったところ。

ゆくゆくは写真を副業から本業にしたい人は是非読んで下さい!

事業所得とは何か?

「この条件を満たしていれば事業所得になるよ」という明確な定義は存在せず、以下のように記載されています。

事業所得と認められるかどうかは、その所得を得るための活動が、社会通念上事業と称するに至る程度で行っているかどうかで判定する

所得税基本通達より

意味わかんないですよね。社会通念って何やねんっていう。

はい・・・もう泣きそうです。

この「社会通念上、事業と呼べる内容かどうか」という基準は、昔の最高裁の判決が根拠になっています。

事業所得とは、自己の計算と危険において独立して営まれ、営利性、有償性を有し、かつ反復継続して遂行する意思と社会的地位とが客観的に認められる業務から生ずる所得

最判昭和 56 年4月 24 日

これをもう少し読み解いていきましょう。

1. 自己の計算と危険において独立して営んでいる

2. 営利性・有償性がある

3. 反復継続している

4. これらが客観的に認められる

まず、1点目は自分の収支計算(売上やコストの計算)に基づいて、自分のリスクでやっているかどうかです。例えばサラリーマンは取引で損失を出しても自分の給料が減る訳ではないので、自分のリスクでやっているとは言えません。

2点目と3点目は営利目的・有償であること。例えば、友人から頼まれて無償(あるいはかなり安く)で結婚式のカメラマンを引き受けた、といった場合は営利目的とは言いにくく、反復継続性もありません。あるいは、手持ちのカメラをメルカリやマップカメラで売って得たお金も事業所得とは言えません。

4点目の「客観的に認められる」は一番わかりやすいのは、帳簿をつけているという事になりますね。これらを踏まえて、「事業と呼べるか?」を税務署が最終的に判断します。

雑所得とは何か?

雑所得とは国税庁で以下のように定義されます。

雑所得とは、利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得および一時所得のいずれにも当たらない所得をいい、例えば、公的年金等、非営業用貸金の利子、副業に係る所得(原稿料やシェアリングエコノミーに係る所得など)が該当します。

つまり、9種類の所得のどれにも当てはまらないものを言います。そして、副業に係る所得が雑所得の例として記載されていますね。この事からも基本的には副業の収入は雑所得として扱われるケースがほとんどなのです。

2022年10月の法解釈の改正で税区分の風向きにやや変化

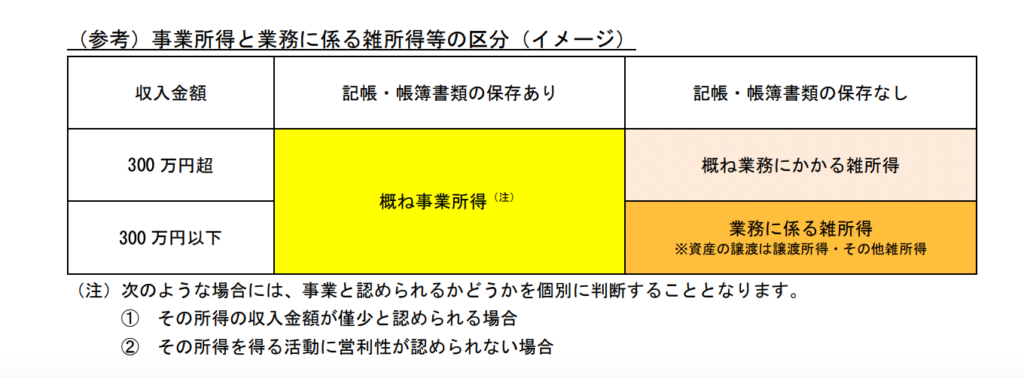

国税庁は2022年10月7日に「所得税基本通達の制定について」の一部改正について(法令解釈通達)」を公表しました。これは働き方に多様性が生まれていることが背景にあります。この法解釈(通達)の改正によって、「事業所得か雑所得か問題」の風向きは少し変わってきました。

✔️法解釈改正のポイント

- 事業所得に当たるかはこれまで通り「社会通念で判定する」が原則になる

- 帳簿をつけている場合には事業所得と見なされるケースが多いと考えられる

- ただし、その金額が例年にわたって僅少である場合、活動に営利性が認められない場合は個別判断

非常に重要なポイントなので抑えておきましょう!

この改正の解説にて、以下のように明記されています。

事業所得と業務に係る雑所得の区分については(中略)社会通念で判定する

雑所得の範囲の取扱いに関する所得税基本通達の解説(PDF/270KB)

ことが原則ですが、その所得に係る取引を帳簿書類に記録し、かつ、記録した帳簿書類を保存

している場合には、その所得を得る活動について、一般的に、営利性、継続性、企画遂行性を

有し、社会通念での判定において、事業所得に区分される場合が多いと考えられます。

つまり、これまで通り社会通念に照らして判断することは原則としつつも、帳簿をつけている場合には、事業所得に区分される事が多いといっています。

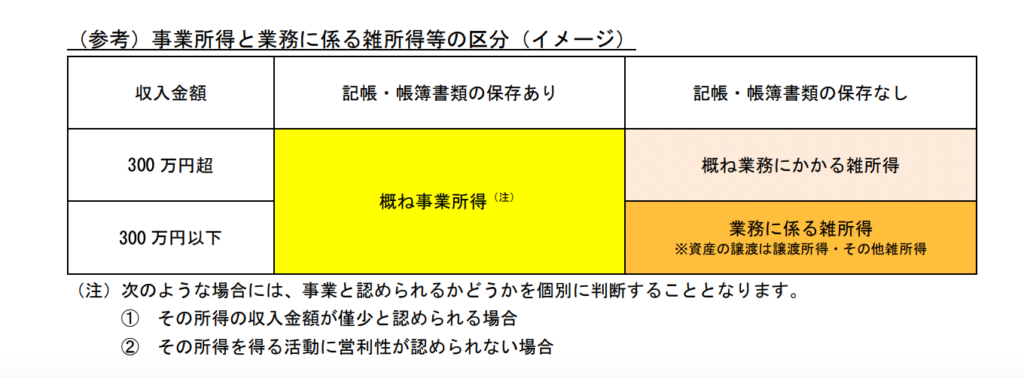

帳簿を付けていても、以下のような場合は個別判断になるという記載もあります。

① その所得の収入金額が僅少と認められる場合

雑所得の範囲の取扱いに関する所得税基本通達の解説(PDF/270KB)

例えば、その所得の収入金額が、例年、300 万円以下で主たる収入に対する割合が 10%

未満の場合は、「僅少と認められる場合」に該当すると考えられます。

※「例年」とは、概ね3年程度の期間をいいます。

② その所得を得る活動に営利性が認められない場合

その所得が例年赤字で、かつ、赤字を解消するための取組を実施していない場合は、

「営利性が認められない場合」に該当すると考えられます

※「赤字を解消するための取組を実施していない」とは、収入を増加させる、あるいは

所得を黒字にするための営業活動等を実施していない場合をいいます。

この解説の中での図では以下のようにまとめられています。

事業所得にあたるか?のまとめ

まとめるとこのような形になります。

繰り返しになりますが、副業の場合は基本的には雑所得として扱われるケースがほとんどです。ただし、上記の判断フローに照らすと、例えば以下のような場合は事業所得として認められる可能性もあります。

- 自分の収益計算に基づいて自分のリスクでビジネスをしている

- 営利目的である

- 反復継続性がある

- 帳簿をつけている

- 300万円もしくは本業の収入の10%以上は稼いでいる

- 本業と同じ程度の労力を費やしている

- 営業活動を継続的にしている

もし事業所得として認められるかを知りたい場合は、税理士に相談してみましょう。

【結論】副業カメラマンは開業届けを出すべきか?

最初のテーマに戻ります。

ここまでで分かる通り、副業カメラマンとしての収入が事業所得として認められるのは結構ハードルが高いのが実情です。雑所得として扱われる限り、節税的なメリットはありませんので開業届けをわざわざ出すメリットは無いと言えます。

ただし、副業の規模が大きくなってきた時(例えば収入が300万円を超えそうな時)には、事業所得として申告できるか検討してみてもいいと思います。その際は必ず税理士さんに相談してみましょう。

開業届けを出すと会社に副業はバレる?

結論としては、開業届けを出しただけでは会社にバレる可能性は極めて低いです。ただし、開業届けを出すと必ず確定申告が必要になります。確定申告の住民税の徴収を給与天引きにしてしまったりすれば、会社にバレる可能性は高まると言えます。

また、副業を「事業所得」として確定申告をする(青色申告)のは前述の通りかなりハードルが高いのですが、仮にできたとした場合、損益通算を行うのも危険です。

損益通算:副業での赤字を給与(黒字)と相殺すること

これも会社にばれたくない場合はしない方がいいです。

雑所得であっても20万円を超えるなら帳簿はつけよう

雑所得であっても20万円を超える場合には、確定申告が必要になります。ですので、事業所得と扱えるかどうかに関係なく、副業所得が20万円以上になりそうなら帳簿をつけるようにしましょう。

確定申告のタイミング(2月中旬〜3月中旬)が迫ってから、過去の売上や経費を整理するのは大変です(というか、ほぼ無理)。仮に領収書をとっておいても、一年分を振り返るのはしんどいですよね。

✔️カメラマンの経費の一例

- カメラやレンズなどの機材

- 修理費用

- 交通費

- スタジオ代

こういった費用をきちんと記録しておくのは結構大変ですが、最近はクラウド型の会計ソフトもかなり安くなってきていますので、検討してもいいかと思います。

今回の記事は以上となります。