フリーカメラマンの確定申告で分かりにくいのが、撮影機材の減価償却です。この記事では、カメラやレンズなどの減価償却の計上方法について解説します。

- 今年度に新品でカメラを買った

- 今年度に中古でカメラを買った

- マップカメラなどで下取りに出して買い替えた

- 前から持っていたカメラを今年から事業用に使い始めた

カメラやレンズの購入には色々なパターンがありますので、それぞれについて解説します。

Takaprex

Takaprex確定申告に備えて自分が当てはまるケースを確認してみて下さい。

経費ではなく固定資産として登録するのはどんな場合?

まず、カメラやレンズなどの機材を購入した場合は消耗品費として処理するか、固定資産として耐用年数で減価償却するかのいずれかを行う必要があります。どちらで処理するかはルールが決まっていますので覚えておきましょう。

副業カメラマンの場合は白色申告が多いと思います。その場合、10万円未満であれば、シンプルに消耗品としてその年の全額経費として処理します。ただ、10万円を超えた場合には、資産という扱いになりますので、減価償却といって何年かに分割して処理します。例えば今年Canon EOS R5を50万円で買ったからといって、50万円全部を今年の経費にはできません。

この年数を「耐用年数」といいます。

上記の通り、白色申告は10万円以上、青色申告は30万円以上で耐用年数で減価償却をする必要が出てきます。つまり、29万円のカメラを買った場合、白色申告の場合5年かけて償却するので1年あたり約58,000円分だけが売上から引かれます(29万円➗5)。一方、青色申告では全額をその年の経費として処理できますので、当年の節税効果が高くなります(経費が多いということは利益が少ないということなので、税金は安くなるので)。

耐用年数って?

何年かけて減価償却するかは資産の種類によって決まっています。カメラ関連機材の耐用年数は下記です。

| 機材 | 耐用年数 |

|---|---|

| カメラ本体 | 5年 |

| レンズ | 5年 |

| ストロボ | 5年 |

| PC | 4年 |

| モニター | 5年 |

こちらの記事で詳しく記載しています。

機材の買い替えサイクルと節税をきちんと考えよう

前述の通り、カメラやレンズの耐用年数は5年です。

つまり、5年経たないと購入金額の全てを経費として処理しきることができません(新品で購入した場合)。

ですが、カメラマンの実情として5年を待たずカメラを買い替えるケースも多いと思います。2〜3年程度でカメラのイメージセンサーや、レンズのロードマップが次世代になるなど、買い替えのタイミングがやってくることが多いですしね。

例えば30万円のカメラを購入した場合、6万円 x 5年で償却します。ですが、2年経った時点で買い替えをした場合は下記のようになります。

1年目:6万円を償却

2年目:6万円を償却

3〜5年目:6万円 x 3 =18万円を償却できない

上記の例でいうと18万円分は償却できない、つまり帳簿上は売上から引くことができないので節税に使えないことになります。ですので、償却の残存期間も考慮しながら買い替えタイミングを見計らうのも重要です。また、青色申告は30万円未満までを経費でその年に処理できるので、どちらがいいか検討してみましょう。

【パターン別】カメラやレンズの計上方法

カメラマンがカメラやレンズを購入する場合、下記のようなパターンが想定されますので、それぞれについて解説していきます。

- 今年度に新品でカメラを買った

- 今年度に中古でカメラを買った

- マップカメラなどで下取りに出して買い替えた

- 前から持っていたカメラを今年から事業用に使い始めた

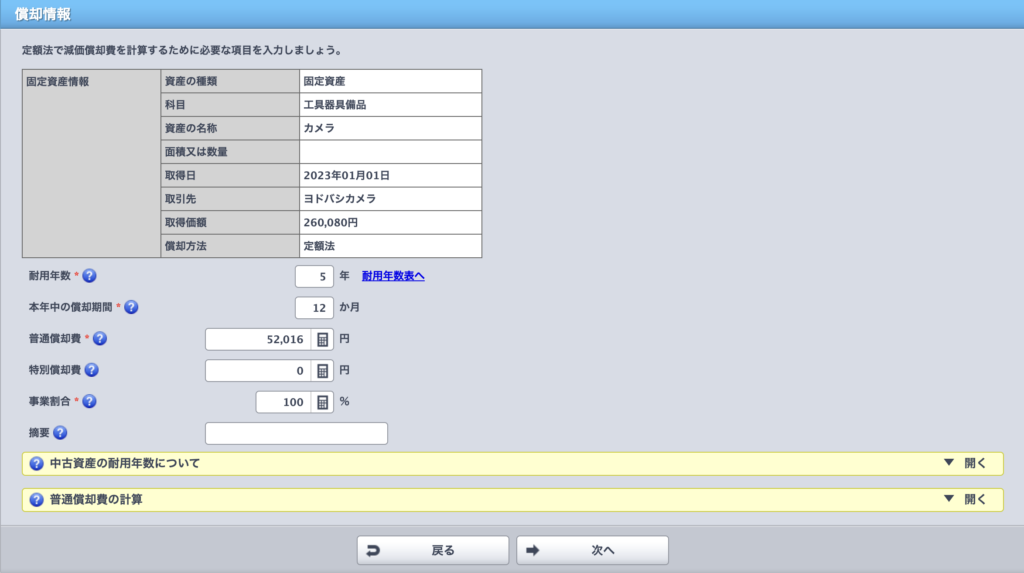

この記事ではやよいの白色申告オンライン(無料プランあり)を使って処理する方法をご紹介します。はじめて確定申告をされる方や、会計ソフトを使われていない方にオススメです。具体的な登録方法は下記をご参照下さい。

当年に新品の機材を購入した場合

一番シンプルなパターンです。

その年に新品でカメラやレンズを購入した場合の固定資産の登録手順は下記の記事で詳しくまとめています。

当年に中古の機材を購入した場合

カメラやレンズをMap Cameraやキタムラなどで中古で購入した場合はどのように登録するかを説明します。まず問題になるのは、耐用年数が何年になるか?ということです。カメラやレンズの法定耐用年数は5年ですが、それは新品購入を前提としています。

- 使用可能期間を合理的に見積もる

- 簡易計算式を使う

- 法定耐用年数を使う

1つ目の「使用可能期間を合理的に見積もる」というルールはあるにはありますが、実態として算出が難しいですし、何をもって合理的と言えるかの基準もないため滅多に使うことはありません。

2つ目の簡易計算式ですが、中古で購入した場合は下記の計算式で耐用年数を出すことが認められています。

| ① | 法定耐用年数の全部を経過している場合 | 法定耐用年数の20% |

| ② | 法定耐用年数の一部を経過している場合 | (法定耐用年数ー経過年数)+経過年数×20% |

①の例: 6年落ちのカメラを買った場合

5年 x 20% =1年 → 2年

※2年未満は2年とする

②の例:3年落ちのカメラを買った場合

(5年 – 3年) + 3年 x 20% = 2年7ヶ月

ただし、カメラマンにとっては悩ましい問題があります。

中古で購入した場合、そのカメラなどがいつ最初に購入されたかは分かりません。また、メーカーによるかもしれませんが、シリアル番号から製造年月日を調べることもできないケースが多いようです。

私はFUJIFILMのカメラを使っていますが、シリアル番号から製造年月日は追えず、メーカー側も非公表のようです。中古車とかなら「3年落ち」とかすぐ分かるんですけどね、、。

もしかするとメーカーによっては調べようがあるのかも知れませんが、「中古カメラやレンズは経過年数が分からないことが多い」という問題があります。じゃあどうするか?というと、法律的には中古品であっても法定耐用年数で償却することが認められています。

従い、経過年数が不明な場合は3つ目にあるように新品購入と同様に法定耐用年数である5年で減価償却するしかない、ということになります。

発売したばかりのモデルを新品とあまり変わらない価格で購入した場合や、中古でも価格が高いもの(ライカなど)であれば節税の面ではあまり不利にならないのでいいんですけどね。

やよいの白色申告オンラインでの入力は新品の時と基本的には同じです。ただし、耐用年数を計算できる場合には計算した年数を入力しましょう。

やよいの白色申告オンライン(無料)の登録方法は下記で紹介しています。

手持ちのカメラを売却(下取り)して買い替えた場合

Map Cameraなどで手持ちのカメラを下取りに出して新しいカメラを購入する場合もあると思います。そのような場合はどう処理すれば良いか説明します。

例:

Map Cameraで手持ちのFUJIFILM X-T3を8万円で下取りに出してFUJIFILM X-T5を22万円で購入した。実際に払ったのは22万円 – 8万円 = 14万円であった。

この場合、「14万円の資産を購入した」とするのは間違いなので気をつけましょう。考え方としては「カメラを売った」「カメラを買った」という2つの取引を別々に考えます。

カメラを売った(買取して貰った):8万円の収入があった

カメラを買った:22万円の固定資産を購入した

このように分けて考えましょう。

カメラを買った方はこれまでに紹介した流れと同じです。白色申告なら10万円未満は消耗品費、それ以上なら固定資産として帳簿に登録します。

カメラを売却(下取り)した場合

少し面倒なのはカメラを売却して得たお金の処理です。

このお金は「所得」とみなしますが、所得といっても色々あります。

| 所得の種類 | 内容 |

|---|---|

| 利子所得 | 銀行の預貯金の利子などで得た所得 |

| 配当所得 | 株や投資信託の配当で得た所得 |

| 不動産所得 | 不動産、土地、船や飛行機などの貸し付けから得る所得 |

| 給与所得 | 給料や賞与(ボーナス)による所得 |

| 退職所得 | 退職によって受ける所得 |

| 山林所得 | 5年を超えて所有していた山林を売ったときなどの所得 |

| 譲渡所得 | 事業用の固定資産や家庭用の資産などを売った所得 |

| 一時所得 | クイズの賞金や満期保険金などの所得 |

| 事業所得 | 事業から生じる所得(カメラマンとして撮影の売上などはこれ) |

| 雑所得 | 上の9種類のどれにも属さない所得。年金や印税など。 |

カメラの売却益に関係するのは赤字にした「譲渡所得」と「雑所得」です。簡単にまとめると下記のように分類することができます。

| 譲渡所得になる場合 | 今回売却したカメラを買った時に固定資産として登録していた |

| 雑所得になる場合 | 今回売却したカメラを買った時に消耗品費として登録していた |

白色申告の場合、固定資産になるのは10万円以上で買った場合です。注意が必要なのは、青色申告において10万円以上30万円未満で購入していた場合です。青色申告では特例で30万円未満までの固定資産はその年に一括で減価償却できるルールになっています。ただし、これはあくまで償却を一括でできるだけであって経理上は消耗品費ではなく固定資産になります。

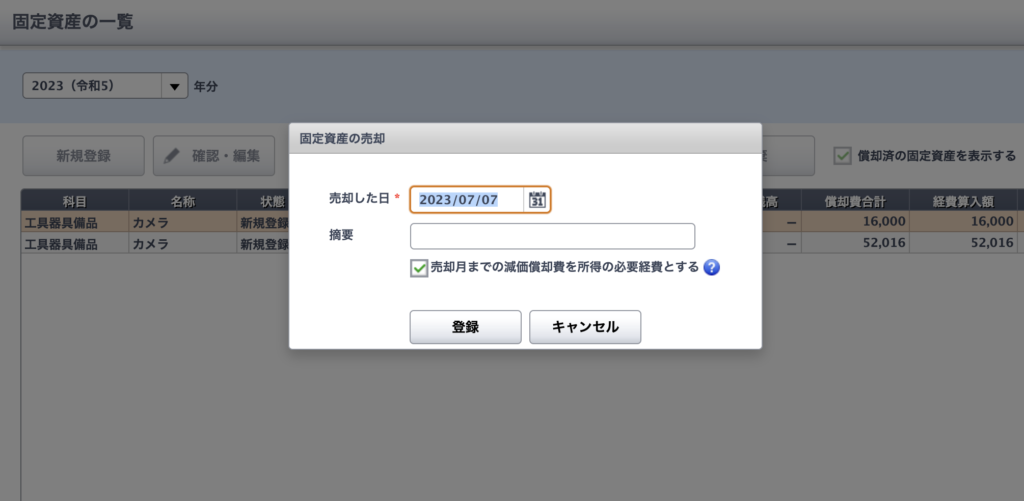

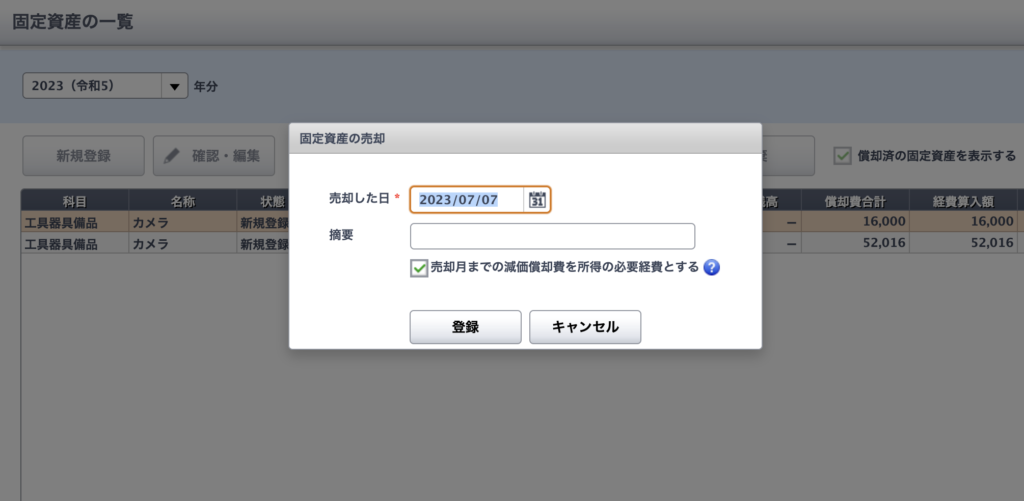

やよいの白色申告オンライン上での処理手順は下記のようになります。

メニューの「固定資産の登録」をクリック

表示された固定資産一覧のうち売却したものをクリック(オレンジ色になる)

「売却」をクリック

売却するカメラがすでに固定資産として登録されている必要があります。まだ登録していない方はまず登録をして下さい。下記の記事で手順を説明しています。

売却した日付を入力し登録

確認メッセージが出るので「はい」をクリック

固定資産台帳上ではこの処理で「今年の○月○日に売却した」ということが登録されます。ただし、いくらで売れたか、つまり譲渡所得の入力は別ですので下記で説明します。

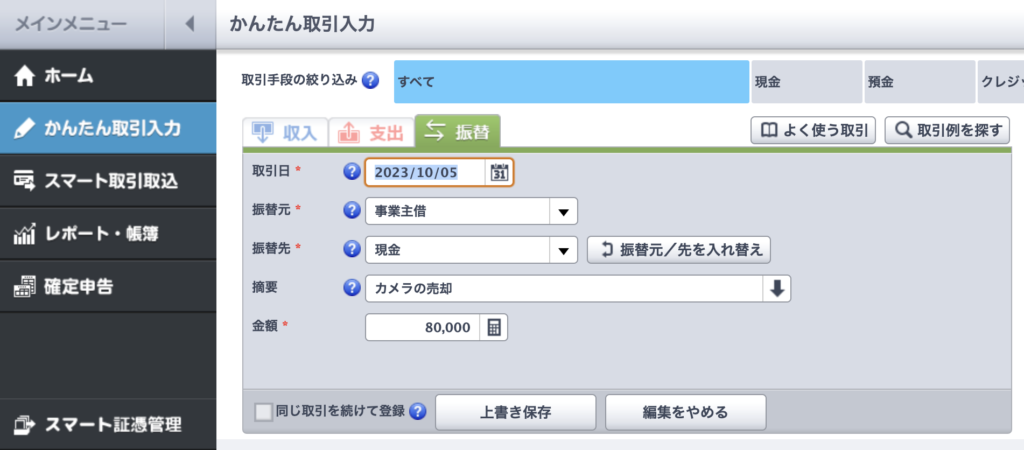

譲渡所得の経理は「事業主借」という勘定科目で処理します。これは、例えばプライベート用のお金を事業用口座に入金した場合などに使用しますが、カメラの売却益もこちらで処理します。

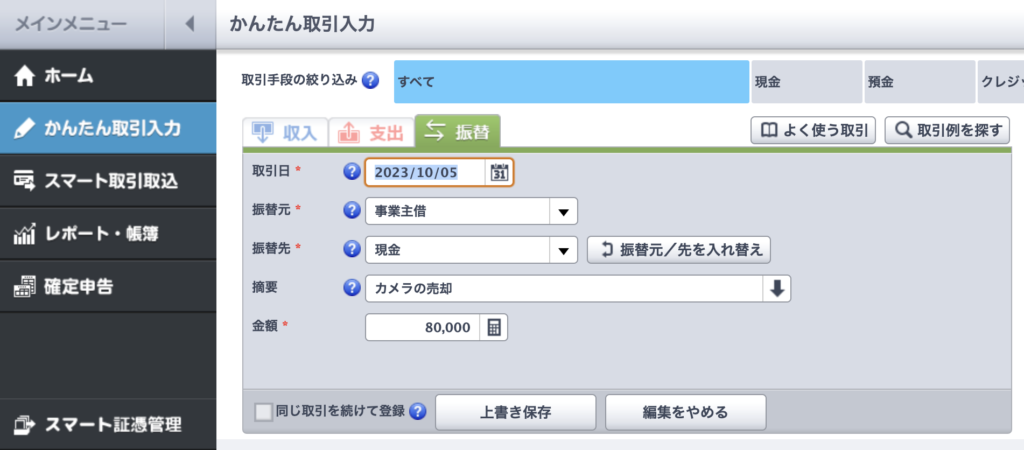

メニューの「かんたん取引入力」をクリック

振替タブを選択

取引日(=カメラを売った日)を入力

振替元で「事業主借」を選択

振替先で「現金」を選択

摘要に「カメラの売却」など内容が分かるように入力

金額に売却益を入力

なお、購入時に消耗品費として経費処理したカメラを売った場合の売却益は雑収入(売上)で処理します。

カメラを売って得たお金に税金はかかる?

課税対象ではありますが、カメラマンの機材購入の場合は税金がかかることは殆どありません。確定申告の「総合譲渡所得」の欄に入力する際は下記の計算になります。

購入時に消耗品費としたカメラを売った場合

譲渡所得金額 = 売却金額 - 取得金額 - 譲渡費用 - 50万円

購入時に固定資産としたカメラを売った場合

譲渡所得金額 = 売却金額 - (取得金額 – 売却時までに減価償却した金額) - 譲渡費用 - 50万円

転売を目的としたビジネスはちょっと別ですが、カメラマンが通常カメラを売却した時に買った時より高く売れることは少ないはずです(ライカのカメラやレンズなど値崩れせず取引相場が高騰したりするものは別ですが)。加えて、50万円が控除されますので、譲渡所得がプラスになるケースがあまりないのです。

とりあえず、1年間での機材の売却金額が50万円を超えた場合だけ気にしましょう。

前から持っていたカメラを事業に使う場合

もともと趣味で写真を撮っていた頃に買ったカメラをそのまま事業に使う場合もあると思います。例えば、趣味や副業の範囲で撮影依頼を請けていたけれど、だんだん依頼が増えてきたので開業届を出した場合などですね。

このような場合は「未償却残高」が重要になります。

次のようなケースを例として入力方法を解説します。

カメラの購入日:2020年6月30日

開業日:2023年1月1日

取得価格:20万円

法定耐用年数:5年(カメラ)

入力にあたっては、まず下記を計算しておきます。

①耐用年数の1.5倍の数

カメラは5年なので、7.5年ですが、1年未満は切り捨てますので、今回の例では7年になります。

②カメラ購入時から開業するまでの期間

今回は2020年6月から2023年1月1日までですので、30ヶ月(2年6ヶ月)になります。6ヶ月未満は切り捨て、6ヶ月以上は1年とカウントしますので、今回の例では3年になります。

③旧定額法償却率

上記の②で出した耐用年数に該当する旧定額法償却率を下記のリンクから確認します。今回の例では0.142になります。

https://www.nta.go.jp/law/joho-zeikaishaku/shotoku/shinkoku/070412/pdf/3.pdf

ここまでに用意した数字を使って下記の計算を行います。

カメラの取得価格 x 90% x ②の期間 x ③の償却率

→20万円 x 90% x 3年 x 0.142 = 76,680円

この76,680円が今回の例における未償却残高となります。

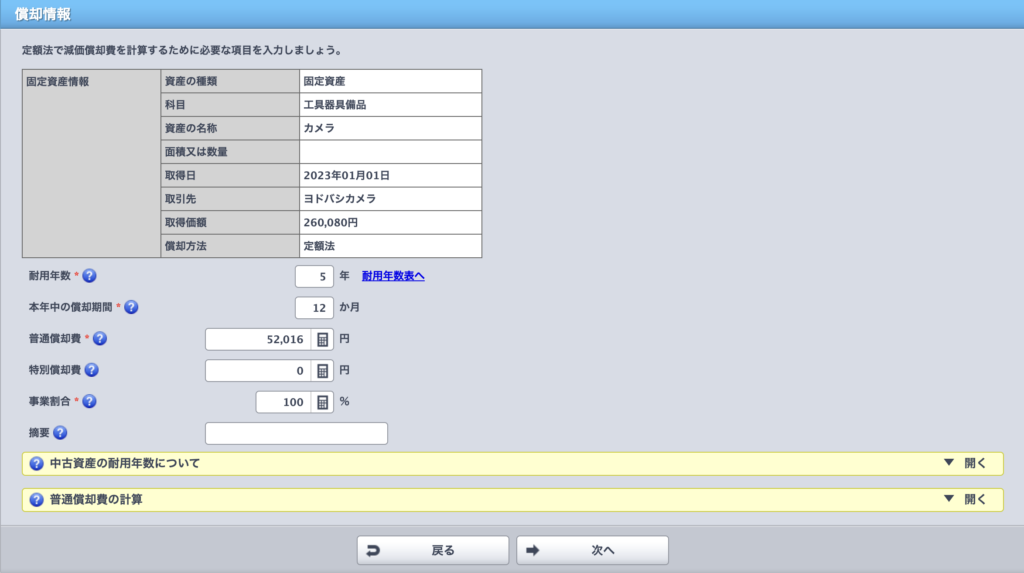

やよいの白色(青色)申告オンラインでの入力は下記のようになります。

科目:工具器具備品

資産の名称:カメラ

取得方法:個人用資産を、当年度から事業に転用した

取得日:そのカメラの購入日

事業転用日:そのカメラを事業に使い始めた日(開業した日)

転用時の未償却残高:先ほど算出した金額

取得価額:そのカメラの購入時の金額

まとめ:カメラマンは固定資産の管理が重要

今回はフリーカメラマンがカメラやレンズなどの固定資産を購入・売却する際の経理処理について解説しました。カメラマンは機材が資本になりますし、買替えも多く、資産管理が非常に重要となります。ほとんどの機材は高額なものが多いので、きちんと計上しないと節税面でも不利になってしまいますので、しっかり管理していきましょう。

今回は以上です。